传言陈戈将入职联合利华股票配资网站行情,但还未获证实。 2024年6月12日晚间,因其配偶短线交易,吉林省金冠电气股份有限公司(300510,金冠股份)副总经理...

专题:聚焦美股2024年第二季度财报股票配资公司查询 【国家统计局:5月份规上工业原油产量1815万吨 同比增长0.6%】财联社6月17日电,国家统计局发布数据...

邯郸股票配资 1. 专业能力:寻找具备丰富经验和专业知识的股票配资代理,能够为客户提供专业的投资建议和风险管理方案。 热点栏目 自选股 数据中心 行情中心 资金...

每经AI快讯股票私募网,港交所文件显示,11月29日,武汉大众口腔医疗股份有限公司向港交所递交上市申请。海通国际为独家保荐人。 同时,期货配资网还提供专业的风控...

随着中国人口老龄化程度加深、长寿时代的到来,积极应对人口老龄化已上升为国家战略,也是各行各业携手努力的方向。2022年11月,个人养老金制度出台实施,至今恰逢一...

|

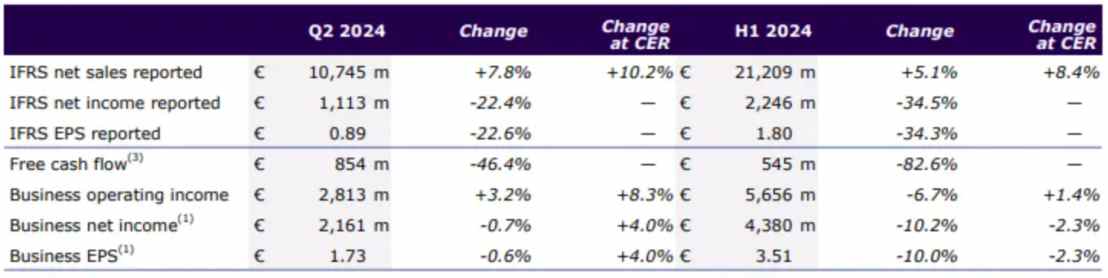

全球药王易主、在中国寻求收购,今年的Q2财报季,赛诺菲的热点不断。作为一家老牌MNC,赛诺菲在过去的2022年和2023年一直深陷“研发、并购不力以及业绩不达预期”的争议中,在此期间,其自免王牌Dupixent(度普利尤单抗)几乎以一己之力帮助赛诺菲实现了过渡,如今这款产品也在今年Q2季度正式取代修美乐(Humira)成为新一代自免药王。 据路透社报道,6月13日,马斯克在社交媒体平台X上表示,特斯拉股东已投票批准其560亿美元的薪酬方案,并计划将公司合法住所迁至德克萨斯州。 据智通财经了解,近日,赛诺菲(Sanofi)公开了其2024Q2和H1季度最新管线进展和业绩情况。财报显示,赛诺菲在上半年共营收212.09亿欧元,同比增长5.1%;净利润22.46亿欧元,同比下降34.5%。其中Q2季度营收107.45亿美元,同比增长7.8%;净利润11.13亿欧元,同比下降22.4%。

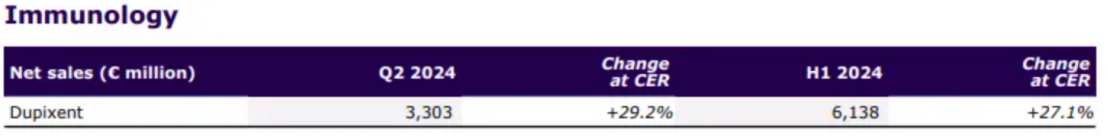

尽管这家老牌MNC仍处在增收不增利的阵痛,但其主打的自免管线中,王牌产品度普利尤单抗在今年上半年凭借61.38亿欧元(约66.63亿美元)销售额超过修美乐同期的50.84亿美元正式接棒全球自免药王。 然而,二级市场似乎并未对此有过多反馈,赛诺菲股价仅7月25日当天收涨3.71%,随后两天分别连续下跌1.32%和0.59%。或许对于投资者来说,当全球创新药都在“内卷”GLP-1减重药物或ADC药物的时候,赛诺菲不论是自免管线、疫苗管线还是普药管线,显然都显得过于“老派”。 在此次中报披露前,有市场消息表示,全球大型制药公司正在中国寻找交易机会以补充药物管线,赛诺菲、BMS这两大MNC被点名,其中赛诺菲后续的并购方向便成为市场讨论和预测的热门话题。 不出意料的“药王”与青黄不接的管线 实际上对于投资者来说,赛诺菲的这份业绩只能说差强人意,度普利尤单抗市场铺垫多年战胜修美乐并不惊喜,增收不增利的现状也与此前一样反映出这家MNC管线“青黄不接”的现实。 从业务分部情况来看,今年上半年赛诺菲制药业务收入160.59亿欧元,同比增长9.6%;消费者保健业务收入28.31亿欧元,同比增长9.2%;当期疫苗收入23.19亿欧元,同比仅增长0.3%。 在占总营收近9成的生物药板块中,自免管线的度普利尤单抗无疑是其中最亮眼的存在。其在今年上半年实现销售额61.38亿欧元,同比增长27.1%;仅在Q2季度便实现33.03亿欧元销售额,同比增长29.2%。

而度普利尤单抗也正是凭此夺过修美乐“自免药王”的宝座。不过市场对于度普利尤单抗的表现并不感到奇怪。 其对手修美乐自2002年12月获批上市,至今已过22年。2018年,修美乐欧洲专利到期,次年一季度该药全球销售额出现下滑,原因是受到生物类似药的市场冲击。而在2023年,修美乐在大本营美国市场的专利正式到期,当年销售额便锐减超30%,跌至144.04亿美元。而彼时的度普利尤单抗正处发展上升期且全球主要市场均在专利保护期,当时市场预计便是其将在2024年销售额超过修美乐,如今度普利尤单抗的表现只能说是符合市场预期。 不过在如今内卷减重药和ADC的生物创新药市场,仅靠一款自免药王依然难以撑起赛诺菲的身价。除去度普利尤单抗,赛诺菲的其他管线可以说“完全赶不上热点”。 在其制药板块中,除去度普利尤单抗,赛诺菲将重心放在了罕见药方向。今年5月,赛诺菲还以超过10亿美元的对价从Fulcrum Therapeutics购入了针对面肩肱型肌营养不良症(FSHD)遗传性罕见病药物Losmapimod的全球商业化权益。

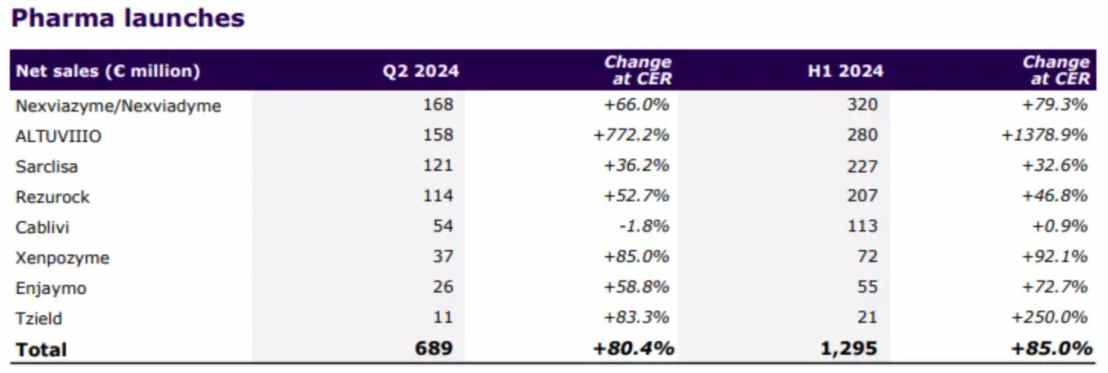

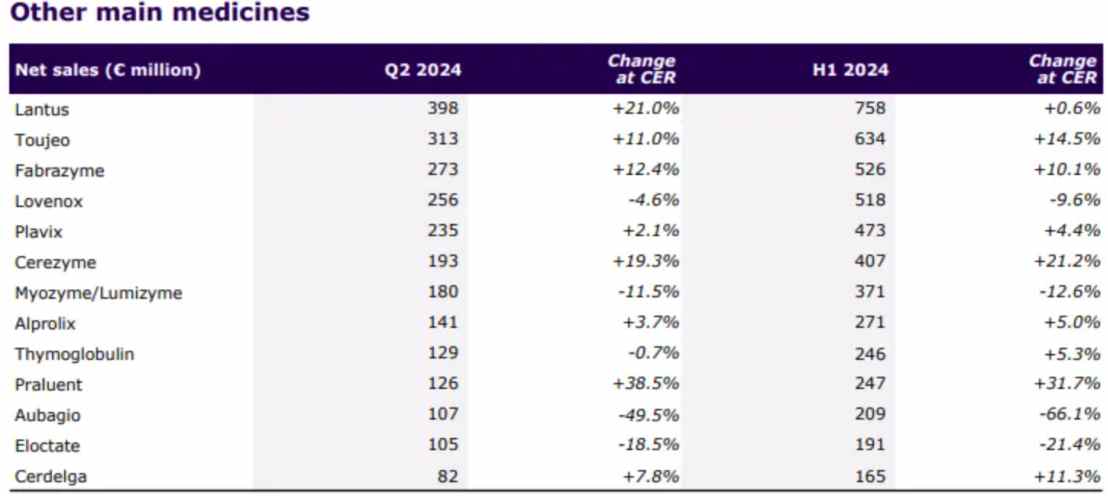

值得一提的是,根据此前披露的2023年年报,赛诺菲Nexviazyme/Nexviadzyme、Enjaymo、Xenpozyme3款罕见病产品表现亮眼,它们都保持着超3位数的增长。但是,从销量增长来看,尽管Enjaymo和Xenpozyme表现不俗,但当时它们各自的销量仍未突破1亿美金。然而仅过半年,赛诺菲的罕见病管线中,以上三款产品的增速将至两位数,而只有一款ALTUVIIIO仍保持三位数的销售增长。 而在普药管线中,在当前全球大热的降糖/减重赛道,赛诺菲能拿出来的支柱产品仅有甘精胰岛素(Lantus)、甘精胰岛素(Toujeo)和阿加糖酶β(Fabrazyme),这3款产品在今年上半年分别贡献了7.58亿欧元、6.34亿欧元和5.26亿欧元。其中Lantus在今年上半年销售的同比增长仅0.6%。

虽然在财报中,赛诺菲已削减了两条管线并取消三款产品临床开发的优先级,以更一步聚焦自免主线,这不免让人想到在去年4月赛诺菲一连串的关闭抗肿瘤管线的操作。只是该操作在让公司聚焦主线的同时,也看上去更依赖自免主线。要知道,度普利尤单抗在自免赛道并非没有竞争对手,在其超过修美乐成为自免药王的同时,强生的Stelara也以53.36亿美元的销售额超过修美乐。 对于赛诺菲来说,其在自免赛道虽有无可忽视的壁垒,但这家MNC现在最需要的却是更高的天花板。 选哪条赛道,选哪个资产? 当前美联储降息未落地,生物医药融资寒冬还未消退,显然成为赛诺菲这类MNC抄底优质biotech资产的最佳窗口期。 根据此前的市场分析,赛诺菲的并购意愿清单的领域比较广阔,主要集中在心脑血管、内分泌/代谢疾病、免疫学、传染病、中枢神经疾病、肿瘤学、罕见病/遗传病等重要领域。 而结合此前赛诺菲订立的“2030年实现超过220亿欧元免疫学销售额和超过100亿欧元疫苗销售额”长远目标来看,进一步强化自身在免疫学和传染病领域的优势似乎无可厚非。正如上文提到,在自免领域,中国Biotech不缺自免分子的优质资产。 例如此前GSK以14亿美元对价收购恒瑞的TSLP单抗以及艾伯维引进明济生物临床前TL1A单抗等。而对于赛诺菲来说,在中国Biotech资产中甚至可以选择收购度普利尤单抗的竞品,中国IL4R单抗赛道双子星康诺亚-B(02162)和康乃德生物(CNTB.US)各自的核心产品司普奇拜单抗(CM310)和Rademikibart便是赛诺菲可以选择的标的产品。 实际上,无论是康诺亚的司普奇拜单抗还是康乃德的Rademikibart,在二者的商业化道路上,不论在特应性皮炎、鼻窦炎还是过敏性鼻炎领域,都始终绕不开与度普利尤单抗的正面竞争。但二者在不少关键适应症上的非头对头研究数据表现均优于度普利尤单抗。 从此次赛诺菲披露的地区收入数据来看,2024 H1美国地区收入90.67亿欧元,同比增长13.4%;欧洲地区收入48.82亿欧元,同比下降3.2%;其他地区收入72.6亿欧元,同比增长11%,其中中国地区收入15.22亿欧元,同比仅增长2.8%。也就是说,如果赛诺菲需要度普利尤单抗打开中国自免市场局面,以上两款产品凭借个别适应症的更佳表现或成为度普利尤单抗强有力的竞品。如果能与其中一家合作,或能有效改善赛诺菲在中国IL4R单抗赛道的市场增长情况,从非美市场打开自身的销售天花板。 另一条道路便是选择如今大热的ADC或GLP-1赛道作为切入口。 以ADC赛道为例,对于如今的跨国药企而言,抢滩ADC赛道布局可以说已成为不容错过的“风口”。此前业内观点分析指出,赛诺菲涉足ADC领域较早,但此前“ADC独苗”tusamitamab ravtansine的Ⅲ期研究没有达到主要终点失利,对赛诺菲而言无疑是一次冲击,在此次终止开发之后,赛诺菲在ADC领域又回到了一个亟需蜕变的状态。 然而在这两个赛道,早已有默沙东、诺和诺德和礼来等MNC卡位,赛诺菲想靠并购产品从头追赶难度不小。但中国在ADC和GLP-1赛道均拥有丰富且优质的Biotech资产,其中不少产品都有弯道超车的潜质,如果赛诺菲想“赌一把”从新领域打开自身天花板,同样不失为一种新选择。  海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:郭明煜 深圳股票配资公司 |