7月30日,深交所发布公告,关于2024年深圳市政府专项债券(二十七期)上市交易的通知。 中国欧盟商会表示,“外资24条”对欧企意义重大,令人振奋,相关政策的落...

价值投资往往就是在大市值权重股股价高点的时候被发现和引起投资者重视,当介入进去后,却怎么也涨不动了,不仅如此,想出来却已经被套住,不出来却越套越深。 以下是估值...

* **资金放大:**配资可以将投资者的资金放大数倍炒股配资入门知识网,从而提高投资收益率。...

上证报记者从业内获悉,上交所近日下发最新一期发行上市审核动态(2024年第4期)。其中,一家在科创属性评价指标上存在“造假”嫌疑的拟科创板IPO企业被作为典型案...

炒股就看金麒麟分析师研报线上配资股票,权威,专业,及时,全面,助您挖掘潜力主题机会! 股票配资最大的吸引力在于其高收益。通过杠杆放大资金,投资者可以获得远高于自...

|

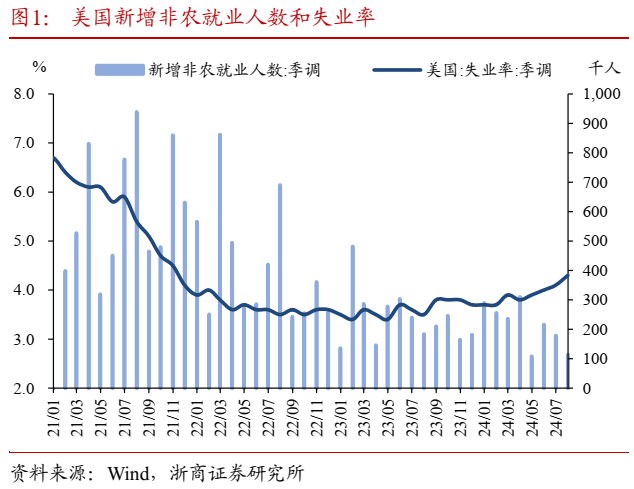

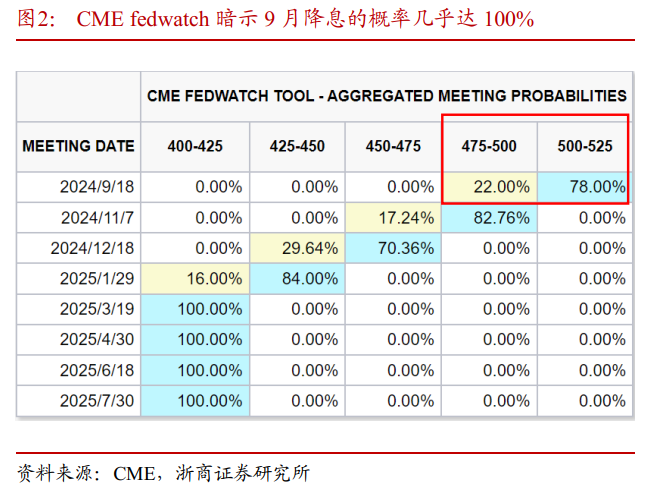

本文源自:券商研报精选 一、中美宽松共振下的债市行情推演 1、美国非农数据大幅降温,下半年美国宽松周期重启。 7月底召开的FOMC议息会议和8月初公布的非农就业数据均指向9月美联储降息或将是大概率事件。 7月FOMC议息会议中美联储的关键表态在于政策使命从关注通胀向关注就业平衡:1)承认就业疲弱的压力,强调就业增长放缓;2)从高度关注通胀转向就业和通胀双重使命,强调实现其就业和通胀目标的风险趋向更佳的平衡;3)鲍威尔明确表示,如果满足通胀信心上升和劳动力市场稳健的标准,美联储最早可能于9月降息。 8月2日公布的7月非农就业数据跟随出现大幅降温:1)7月新增非农就业11.4万人,大幅低于预期的17.5万人,较前值20.6万人(进一步下修至17.9万)显著下降;2)7月失业率上升0.2个百分点至4.3%;3)非农时薪环比下降至0.23%,前值0.32%,同比下降至3.63%,前值3.83%。由于经济数据疲弱,市场“降息交易”预期迅速升温,CME fedwatch暗示9月美联储降息的概率几乎达100%,美债利率大幅下行。

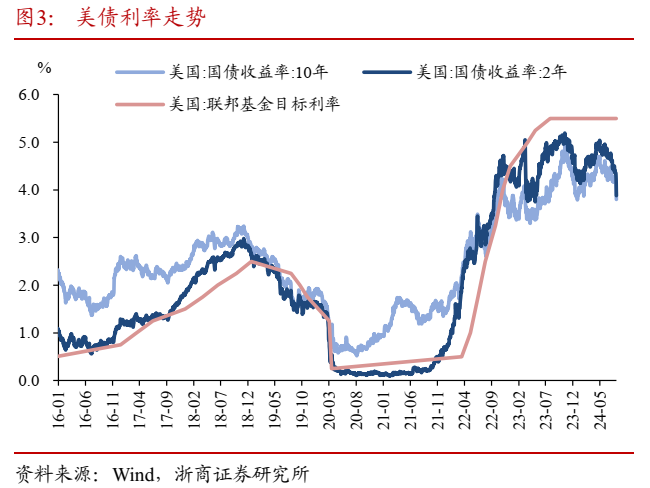

“降息交易”对于美债和汇率定价的影响方面,我们有两点判断: 1)美债利率或有进一步下行空间,但当前定价已经较为充分。假设年内美联储有3次共计75BP降息机会,当前2年期美债利率已经从今年4月高点5.04%左右下降了116BP至3.88%,10年期美债利率已经从今年4月高点4.70%左右下降了90BP至3.80%,长短端美债利率对年内降息的定价或都已较为充分;根据CME fedwatch预期,明年FFR或将稳定在4.00%-4.25%,隐含的累计降息幅度达125BP左右,当前美国经济软着陆还是硬着陆的预期并没有非常一致,因此我们判断可能还有小幅提前交易定价的空间。 2)人民币汇率贬值压力阶段性缓释,但预计进一步升值空间有限。一方面,下半年国内或也将打开货币宽松的窗口期;另一方面,出口是当前经济重要增长极,有维持人民币汇率稳定的诉求,根据7月政治局会议的表述,“要保持人民币汇率在合理均衡水平上的基本稳定”,政策诉求层面,汇率既不向上、也不向下出现大幅波动是大概率事件。

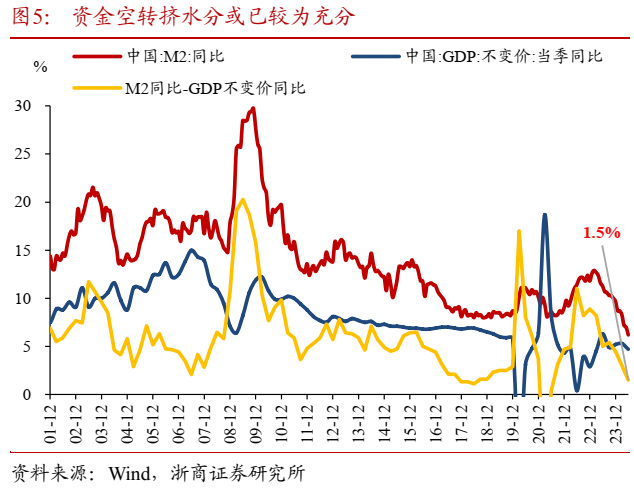

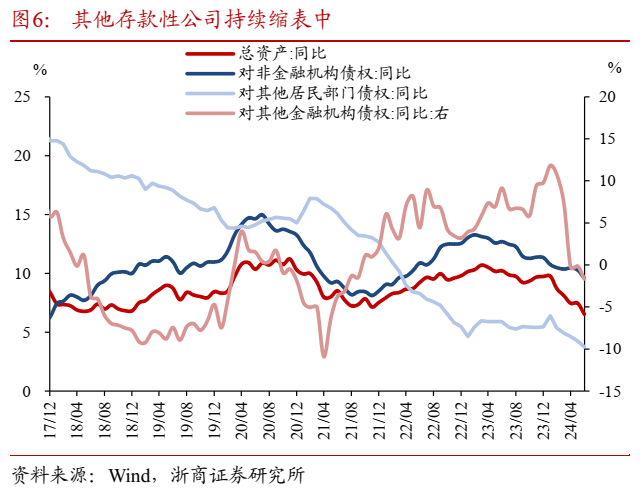

2、国内新一轮货币宽松周期正在进行中,后续降准、降息均值得期待。 放到整个银行体系资产负债表收缩的背景中理解,本轮货币宽松周期重启的概率较大。一方面,我们判断当前资金空转“挤水分”或已较为充分。根据年初政府工作报告中的表述,社融、M2同经济增长和价格水平预期目标相匹配,而下半年要实现5%的增速,考虑通胀正增速的假设下,6月M2同比增速已经回落至6.2%,接近实际经济增速,M2同比和GDP不变价同比剪刀差已接近2018年二季度1.1%的历史低值。这都说明货币增长相对于经济体系的增长冗余量或已经不多,有必要保证一定的基础货币投放以支撑经济增速。另一方面,除了去资金空转的影响外,当前银行体系存款派生能力也较弱,实体融资意愿不强,二季度GDP数据和7月PMI数据均不及预期也做出印证,当前稳增长的压力加大。

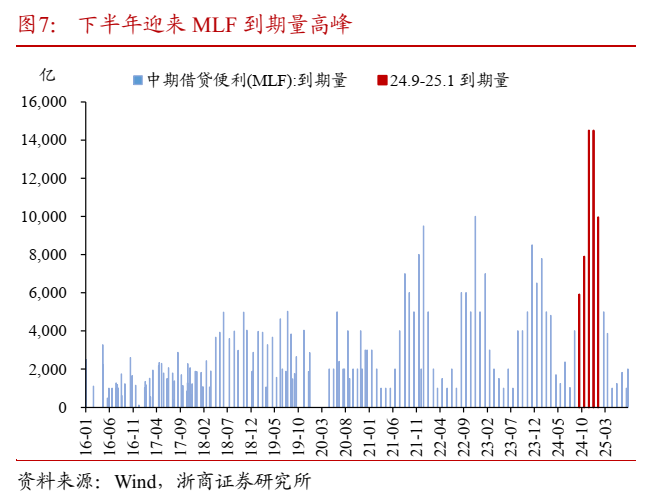

我们判断,7月政策利率调降或意味着货币宽松周期重启,后续双降的概率较大。 1)降准的核心逻辑来自于对冲MLF到期。8月MLF到期规模上量,11月和12月单月到期规模分别达1.45万亿,是历史以来到期规模最高值,根据我们上述判断,为保证适量的基础货币投放,央行有通过MLF续作、降准对冲、买国债等货币政策工具投放流动性的必要性。但是当前MLF与存单利差明显倒挂,截至8月2日,1年AAA存单与MLF利差达-45.17BP,银行续作保量意愿弱。考虑到单次降准50BP约释放资金1万亿,可大致对冲11月或12月单月MLF到期规模,但是连续降准的概率较小,同时当前准备金率已经较低,单次大幅降息的概率也较小,因此我们判断在降准的同时,仍有较大的必要通过MLF续作等其他工具辅助。 2)降息的核心逻辑来自于稳增长压力。一方面,美联储降息大幅升温背景下,美国衰退交易叠加日元升值带动,人民币贬值压力变小,宽货币制约因素减少;另一方面,二季度GDP数据和7月PMI数据均不及预期,下半年稳增长面临压力较大,为响应三中全会、政治局会议对当前经济形势的定调,下半年持续降低融资成本的必要性提高。 降息节点上,四季度可能是关键窗口期。1)9月18日美联储大概率降息,可能率先启动海外降息的节奏;2)降准资金较难完全对冲四季度3.69万亿的天量MLF到期,届时可能会借助于降息等方式配合MLF续作。

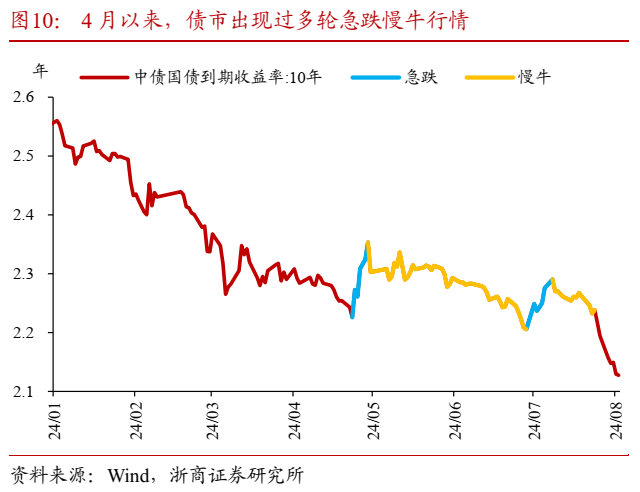

3、政策利率降息引发的债市主升浪行情后,短期双向波动或放大。 我们维持对债市节奏上急跌慢涨的判断不变。7月中旬以来,利率超预期加速下行的关键逻辑在于,前期资金踏空较多,在降息催化下,做多情绪加速释放,机构久期快速回补。但是非银行为的方向性和一致性较强,久期仓位趋高后,债市脆弱性也随之增加,一旦增量利空因素出现,利率容易出现快速反向波动。 货币宽松并不等于央行对于长债利率的态度转向。利率下行过快依然会滋生金融体系风险,市场做多情绪快速释放可能驱动央行对风险的再度关注。如果基于四季度降息以及新货币政策框架下“正常向上倾斜的收益率曲线”的假设,一旦后续宽松窗口再次打开,市场重新加久期的诉求会再度升温,因此我们判断央行在下一次降准降息前先对利率曲线塑形的可能性比较高。 如果假设央行后续通过买入国债的方式来对冲MLF到期,降息前可能配合卖出国债操作。根据我们上文的判断,央行可能通过多种货币政策工具来对冲MLF到期,假设后续通过买入国债的方式来对冲,考虑到买卖国债操作的双向性以及当前利率点位已经较低,央行在开启双向操作初期先进行卖出国债操作的概率较大。 策略总结:中期方向多头趋势不变,但短期双向波动或加大,建议等待利率调整后重新入场的机会。中期债市行情的核心逻辑在于基本面弱修复叠加货币宽松周期重启,做多胜率较高;但短期要考虑赔率不足的问题,8月2日(周五),10年国债活跃券利率盘中最低下行至2.11%,30年国债活跃券利率盘中最低下行至2.3325%,或已接近降息后央行退守的阻力关口,债市进一步追涨安全边际不高,建议等待行情超预期调整带来的机会。

二、风险提示 宏观经济政策或发生超预期的边际变化,可能导致资产定价逻辑发生改变,造成债券市场出现调整; 机构行为具有一定不可预测性,当机构行为大幅趋同并形成负反馈时,可能导致债券市场出现调整。  海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:郭明煜 股票配资平台有哪些 |